Kredytobiorca przeciwko Bankowi!

06.04.22

Bankom skończyły się już argumenty w sporach z frankowiczami

ul. Racławicka 32 lok. 1, 42-217 Częstochowa

e-mail: biuro@kancelaria-mk.pl

https://www.facebook.com/Kancelaria-Radcy-Prawnego-Klaudia-Majer-108087211604915

21 czerwca 2023 r. Sąd Rejonowy dla miasta stołecznego Warszawy w Warszawie wydał postanowienie o skierowaniu do TSUE pytań prejudycjalnych – sprawa C-472/23

1) Czy art. 10 ust. 2 lit. g) dyrektywy Parlamentu Europejskiego i Rady 2008/48/WE z dnia 23 kwietnia 2008 r. w sprawie umów o kredyt konsumencki oraz uchylającej dyrektywę Rady 87/102/EWG 1 w kontekście motywu 6, 8 i 31 dyrektywy należy rozumieć w ten sposób, że w przypadku, w którym, z uwagi na uznanie części postanowień umowy kredytu konsumenckiego za nieuczciwe, rzeczywista roczna stopa oprocentowania kredytu podana przez kredytodawcę przy zawarciu umowy jest wyższa niż przy założeniu, że nieuczciwy warunek umowny nie jest wiążący, kredytodawca uchybił obowiązkowi nałożonemu na niego w tym przepisie?

2) Czy art. 10 ust. 2 lit. k) dyrektywy 2008/48/WE w kontekście motywu 6, 8 i 31 dyrektywy należy rozumieć w ten sposób, że wystarczające jest podanie konsumentowi informacji o tym jak często, w jakich sytuacjach i o jaki maksymalnie procent mogą być podwyższone opłaty związane z wykonywaniem umowy, nawet jeśli konsument nie może zweryfikować zaistnienia danej sytuacji, a opłata może w konsekwencji zostać podwojona?

3) Czy art. 23 dyrektywy 2008/48/WE w kontekście motywu 6, 8, 9 i 47 dyrektywy należy rozumieć w ten sposób, że sprzeciwia się on przepisom krajowym, które przewidują jedynie jedną sankcję za naruszenie obowiązku informacyjnego nałożonego na kredytodawcę, niezależenie od stopnia naruszenia obowiązku informacyjnego i jego wpływu na ewentualną decyzję konsumenta co do zawarcia umowy kredytu, która obejmuje uczynienie kredytu nieoprocentowanym i bezpłatnym?

12 stycznia 2024 r. Sąd Okręgowy w Krakowie wydał postanowienie o skierowaniu do TSUE pytań prejudycjalnych – sprawa C-71/24

1) Czy art. 10 ust. 2 lit. f) w zw. z art. 3 lit. j) Dyrektywy Parlamentu Europejskiego i Rady 2008/48/WE z dnia 23 kwietnia 2008 roku w sprawie umów o kredyt konsumencki oraz uchylającej dyrektywę Rady 87/102/EWG (Dz.U.UE.L.2008.133.66) w kontekście zasady skuteczności prawa Unii i celu tej Dyrektywy oraz w świetle art. 3 ust. 1 i 2 w zw. z art. 4 ust. 1 Dyrektywy Rady 93/13/EWG z dnia 5 kwietnia 1993 roku w sprawie nieuczciwych warunków w umowach konsumenckich (Dz.U.UE.L.1993.95.29) należy interpretować w ten sposób, że sprzeciwiają się one praktyce zamieszczania w umowach o kredyt konsumencki, których treść nie jest wynikiem indywidualnych uzgodnień pomiędzy przedsiębiorcą (kredytodawcą) a konsumentem (kredytobiorcą), takich postanowień, które przewidują oprocentowanie nie tylko kwoty wypłaconej konsumentowi, ale również pozaodsetkowych kosztów kredytu (tj. prowizji lub innych opłat, które nie są składnikami wypłaconej konsumentowi kwoty kredytu, a które składają się na całkowitą kwotę do zapłaty przez konsumenta w wykonaniu jego zobowiązania wynikającego z umowy kredytu konsumenckiego);

2) Czy art. 10 ust. 2 lit. f) i g) Dyrektywy Parlamentu Europejskiego i Rady 2008/48/WE z dnia 23 kwietnia 2008 roku w sprawie umów o kredyt konsumencki oraz uchylającej dyrektywę Rady 87/102/EWG (Dz.U.UE.L.2008.133.66) w kontekście zasady skuteczności prawa Unii i celu tej Dyrektywy oraz w świetle art. 5 Dyrektywy Rady 93/13/EWG z dnia 5 kwietnia 1993 roku w sprawie nieuczciwych warunków w umowach konsumenckich (Dz.U.UE.L.1993.95.29) należy interpretować w ten sposób, że sprzeciwiają się one praktyce zamieszczania w umowach o kredyt konsumencki, których treść nie jest wynikiem indywidualnych uzgodnień pomiędzy przedsiębiorcą (kredytodawcą) a konsumentem (kredytobiorcą), postanowień ujawniających jedynie stopę oprocentowania kredytu oraz wyrażoną kwotowo łączną wartość skapitalizowanych odsetek, do których zapłaty obowiązany jest konsument w wykonaniu swojego zobowiązania wynikającego z tej umowy, bez jednoczesnego wyraźnego poinformowania konsumenta, że podstawą obliczenia skapitalizowanych odsetek (wyrażonych kwotowo) jest inna kwota niż faktycznie wypłacona konsumentowi kwota kredytu, a w szczególności, że jest to suma wypłaconej konsumentowi kwoty kredytu oraz pozaodsetkowych kosztów kredytu (tj. prowizji lub innych opłat, które nie są składnikami wypłaconej konsumentowi kwoty kredytu, a które składają się na całkowitą kwotę do zapłaty przez konsumenta w wykonaniu jego zobowiązania wynikającego z umowy kredytu konsumenckiego);

1) Artykuł 6 ust. 1 i art. 7 ust. 1 dyrektywy Rady 93/13/EWG z dnia 5 kwietnia 1993 r. w sprawie nieuczciwych warunków w umowach konsumenckich

należy interpretować w ten sposób, że:

stoją one na przeszkodzie przepisom krajowym przewidującym, iż sąd krajowy nie może zbadać z urzędu potencjalnie nieuczciwego charakteru warunków zawartych w umowie i wyciągnąć z tego konsekwencji, w sytuacji gdy sprawuje on nadzór nad postępowaniem egzekucyjnym prowadzonym na podstawie prawomocnego orzeczenia w sprawie wydania nakazu zapłaty, któremu przysługuje powaga rzeczy osądzonej:

– jeśli przepisy te nie przewidują takiego badania na etapie wydawania nakazu zapłaty, lub

– jeśli takie badanie jest przewidziane wyłącznie na etapie sprzeciwu od danego nakazu zapłaty, o ile istnieje znaczne ryzyko, że dany konsument nie wniesie wymaganego sprzeciwu albo ze względu na to, że określony w tym celu termin jest bardzo krótki, albo z uwagi na koszty postępowania przed sądem w stosunku do kwoty kwestionowanego długu, albo też ze względu na to, że przepisy krajowe nie przewidują obowiązku dostarczenia temu konsumentowi wszelkich informacji niezbędnych do ustalenia przez niego zakresu swoich praw.

2) Artykuł 3 ust. 1, art. 6 ust. 1, art. 7 ust. 1 i art. 8 dyrektywy 93/13

należy interpretować w ten sposób, że:

nie stoją one na przeszkodzie orzecznictwu krajowemu, zgodnie z którym wpis warunku umowy do krajowego rejestru klauzul niedozwolonych powoduje uznanie tego warunku za nieuczciwy w każdym postępowaniu z udziałem konsumenta, w tym także wobec przedsiębiorcy innego niż ten, przeciwko któremu toczyło się postępowanie o wpis rzeczonego warunku do tego rejestru krajowego, i gdy ów warunek nie ma takiego samego brzmienia jak warunek wpisany do wspomnianego rejestru, ale posiada taki sam sens i wywołuje jednakowe skutki wobec danego konsumenta.

Artykuł 6 ust. 1 i art. 7 ust. 1 dyrektywy Rady 93/13/EWG z dnia 5 kwietnia 1993 r. w sprawie nieuczciwych warunków w umowach konsumenckich

należy interpretować w ten sposób, że:

w kontekście uznania za nieważną w całości umowy kredytu hipotecznego zawartej z konsumentem przez instytucję kredytową, a to ze względu na to, że umowa ta zawierała nieuczciwe warunki, bez których nie mogła dalej obowiązywać, przepisy te stoją na przeszkodzie wykładni sądowej prawa państwa członkowskiego, zgodnie z którą instytucja ta ma prawo żądać od tego konsumenta, poza zwrotem kwot kapitału wypłaconego z tytułu wykonania tej umowy oraz ustawowych odsetek za opóźnienie od dnia wezwania do zapłaty, rekompensaty polegającej na sądowej waloryzacji świadczenia wypłaconego kapitału w przypadku istotnej zmiany siły nabywczej danego pieniądza po wypłaceniu tego kapitału rzeczonemu konsumentowi.

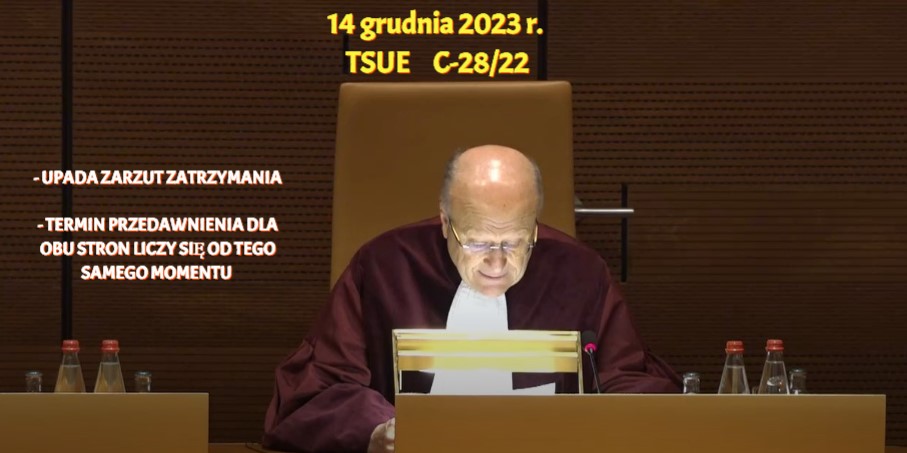

1) Artykuł 6 ust. 1 i art. 7 ust. 1 dyrektywy Rady 93/13/EWG z dnia 5 kwietnia 1993 r. w sprawie nieuczciwych warunków w umowach konsumenckich w związku z zasadą skuteczności

należy interpretować w ten sposób, że:

stoją one na przeszkodzie wykładni sądowej prawa krajowego, zgodnie z którą w następstwie uznania za nieważną umowy kredytu hipotecznego zawartej przez przedsiębiorcę z konsumentem z uwagi na zawarte w tej umowie nieuczciwe warunki termin przedawnienia roszczeń tego przedsiębiorcy wynikających z nieważności rzeczonej umowy rozpoczyna bieg dopiero od dnia, w którym staje się ona trwale bezskuteczna, podczas gdy termin przedawnienia roszczeń tego konsumenta wynikających z nieważności tej umowy rozpoczyna bieg w chwili, w której dowiedział się on lub powinien dowiedzieć się o nieuczciwym charakterze warunku powodującego tę nieważność.

2) Artykuł 6 ust. 1 i art. 7 ust. 1 dyrektywy 93/13

należy interpretować w ten sposób, że:

nie stoją one na przeszkodzie wykładni sądowej prawa krajowego, zgodnie z którą na przedsiębiorcy, który zawarł umowę kredytu hipotecznego z konsumentem, nie spoczywa obowiązek sprawdzenia, czy konsument ten ma wiedzę o skutkach usunięcia nieuczciwych warunków zawartych w tej umowie lub o niemożności zachowania mocy wiążącej owej umowy w przypadku usunięcia tych warunków.

3) Artykuł 6 ust. 1 i art. 7 ust. 1 dyrektywy 93/13 w związku z zasadą skuteczności

należy interpretować w ten sposób, że:

stoją one na przeszkodzie wykładni sądowej prawa krajowego, zgodnie z którą, w sytuacji gdy umowa kredytu hipotecznego zawarta przez przedsiębiorcę z konsumentem nie może już pozostać wiążąca po usunięciu nieuczciwych warunków zawartych w tej umowie, przedsiębiorca ten może powołać się na prawo zatrzymania umożliwiające mu uzależnienie zwrotu świadczeń otrzymanych od tego konsumenta od przedstawienia przez niego oferty zwrotu świadczeń, które sam otrzymał od tego przedsiębiorcy, lub gwarancji zwrotu tych ostatnich świadczeń, jeżeli wykonanie przez tego samego przedsiębiorcę tego prawa zatrzymania powoduje utratę przez rzeczonego konsumenta prawa do uzyskania odsetek za opóźnienie od momentu upływu terminu nałożonego na danego przedsiębiorcę do wykonania zobowiązania umownego po tym, jak przedsiębiorca ten otrzyma wezwanie do zwrotu świadczeń zapłaconych jemu w wykonaniu tej umowy.

Artykuł 6 ust. 1 i art. 7 ust. 1 dyrektywy Rady 93/13/EWG z dnia 5 kwietnia 1993 r. w sprawie nieuczciwych warunków w umowach konsumenckich

należy interpretować w ten sposób, że:

w kontekście uznania umowy kredytu hipotecznego zawartej z konsumentem przez instytucję bankową za nieważną w całości ze względu na to, że umowa ta zawiera nieuczciwe warunki, bez których nie może ona dalej obowiązywać, stoją one na przeszkodzie wykładni sądowej prawa państwa członkowskiego, zgodnie z którą instytucja ta ma prawo żądać od tego konsumenta zwrotu kwot innych niż kapitał wpłacony na poczet wykonania tej umowy oraz ustawowe odsetki za opóźnienie od chwili wezwania do zapłaty.

Artykuł 6 ust. 1 i art. 7 ust. 1 dyrektywy Rady 93/13/EWG z dnia 5 kwietnia 1993 r. w sprawie nieuczciwych warunków w umowach konsumenckich należy interpretować w ten sposób, że w kontekście uznania nieważności w całości umowy kredytu hipotecznego zawartej z konsumentem przez instytucję bankową ze względu na to, iż umowa ta zawiera nieuczciwy warunek, bez którego nie może ona dalej obowiązywać:

– stoją one na przeszkodzie wykładni sądowej prawa krajowego, zgodnie z którą wykonywanie praw, które konsument wywodzi z tej dyrektywy, jest uzależnione od złożenia przez tego konsumenta przed sądem oświadczenia, w którym twierdzi on, po pierwsze, że nie wyraża zgody na utrzymanie w mocy tego warunku, po drugie, że jest świadomy z jednej strony faktu, że nieważność wspomnianego warunku pociąga za sobą nieważność wspomnianej umowy, a z drugiej – konsekwencji tego uznania nieważności, i po trzecie, że wyraża zgodę na uznanie tej umowy za nieważną;

– stoją na przeszkodzie temu, aby rekompensata żądana przez danego konsumenta z tytułu zwrotu kwot, które zapłacił on w wykonaniu rozpatrywanej umowy, została pomniejszona o równowartość odsetek, które ta instytucja bankowa otrzymałaby, gdyby umowa ta pozostała w mocy.

1) Artykuł 3 ust. 1 dyrektywy Rady 93/13/EWG z dnia 5 kwietnia 1993 r. w sprawie nieuczciwych warunków w umowach konsumenckich

należy interpretować w ten sposób, że:

o ile badanie ewentualnie nieuczciwego charakteru warunku dotyczącego pozaodsetkowych kosztów umowy kredytu zawartej między przedsiębiorcą a konsumentem nie jest wykluczone na podstawie art. 4 ust. 2 tej dyrektywy w związku z jej art. 8, nieuczciwy charakter takiego warunku może zostać stwierdzony przy uwzględnieniu okoliczności, że przewiduje on zapłatę przez konsumenta kosztów lub prowizji w kwocie rażąco nieproporcjonalnej do świadczonej w zamian usługi.

2) Artykuł 7 ust. 1 dyrektywy 93/13 w związku z zasadą skuteczności

należy interpretować w ten sposób, że:

stoi on na przeszkodzie przepisom krajowym, zgodnie z ich wykładnią dokonaną w orzecznictwie, które w celu uwzględnienia wytoczonego przez konsumenta powództwa zmierzającego do stwierdzenia bezskuteczności nieuczciwego warunku w umowie zawartej z przedsiębiorcą wymagają dowodu na istnienie interesu prawnego, w sytuacji gdy uznaje się, że taki interes nie istnieje, jeżeli konsumentowi przysługuje powództwo o zwrot nienależnego świadczenia, lub gdy może on powołać się na tę bezskuteczność w ramach obrony przed powództwem wzajemnym w przedmiocie wyegzekwowania wykonania zobowiązania wytoczonym przeciwko niemu przez tego przedsiębiorcę na podstawie tego warunku.

3) Artykuł 6 ust. 1 dyrektywy 93/13 w związku z zasadami skuteczności, proporcjonalności i pewności prawa

należy interpretować w ten sposób, że:

nie stoi on na przeszkodzie temu, by umowa kredytu zawarta między przedsiębiorcą a konsumentem została uznana za nieważną, w wypadku gdy zostanie stwierdzone, że nieuczciwy jest jedynie warunek tej umowy określający konkretne sposoby zapłaty kwot należnych z tytułu okresowych rat oraz że rzeczona umowa nie może dalej obowiązywać bez tego warunku. Niemniej jednak w sytuacji, gdy warunek zawiera postanowienie mogące stanowić oddzielną część od pozostałych postanowień tego warunku i być przedmiotem zindywidualizowanego badania jego nieuczciwego charakteru, którego usunięcie umożliwiłoby przywrócenie rzeczywistej równowagi między stronami bez naruszenia istoty danej umowy, przepis ten, rozpatrywany w świetle tych zasad, nie skutkuje tym, że wspomniany warunek, a nawet owa umowa, zostaną unieważnione w całości.

1) Artykuł 3 ust. 1, art. 7 ust. 1 i art. 8 dyrektywy Rady 93/13/EWG z dnia 5 kwietnia 1993 r. w sprawie nieuczciwych warunków w umowach konsumenckich należy interpretować w ten sposób, że nie stoją one na przeszkodzie temu, by warunek umowny, który nie był indywidualnie negocjowany, został uznany przez właściwe organy krajowe za nieuczciwy z tego tylko powodu, że jego treść jest równoznaczna z treścią postanowienia wzorca umowy wpisanego do krajowego rejestru klauzul niedozwolonych.

2) Artykuł 3 ust. 1 dyrektywy 93/13 należy interpretować w ten sposób, że postanowienie umowy, które ze względu na warunki wykonania niektórych przewidzianych w nim zobowiązań danego konsumenta należy uznać za nieuczciwe, nie może utracić takiego charakteru z powodu innego postanowienia tej umowy, które przewiduje możliwość wykonania przez tego konsumenta tych zobowiązań na innych warunkach.

3) Artykuł 4 ust. 2 dyrektywy 93/13 w związku z jej art. 2 lit. b) należy interpretować w ten sposób, że przedsiębiorca ma obowiązek poinformowania zainteresowanego konsumenta o istotnych cechach zawartej z nim umowy oraz o ryzyku związanym z tą umową, i to nawet wówczas, gdy ów konsument jest jego pracownikiem i posiada odpowiednią wiedzę w dziedzinie wspomnianej umowy.

C-520/21 Bankowi nie należy sie wynagrodzenie za korzystanie z kapitału

"W kontekście uznania umowy kredytu hipotecznego za nieważną w całości ze względu na to, że nie może ona dalej obowiązywać po usunięciu z niej nieuczciwych warunków,

art. 6 ust. 1 i art. 7 ust. 1 dyrektywy Rady 93/13/EWG z dnia 5 kwietnia 1993 r. w sprawie nieuczciwych warunków w umowach konsumenckich

należy interpretować w ten sposób, że:

– nie stoją one na przeszkodzie wykładni sądowej prawa krajowego, zgodnie z którą konsument ma prawo żądać od instytucji kredytowej rekompensaty wykraczającej poza zwrot miesięcznych rat i kosztów zapłaconych z tytułu wykonania tej umowy oraz poza zapłatę ustawowych odsetek za zwłokę od dnia wezwania do zapłaty, pod warunkiem poszanowania celów dyrektywy 93/13 i zasady proporcjonalności, oraz

– stoją one na przeszkodzie wykładni sądowej prawa krajowego, zgodnie z którą instytucja kredytowa ma prawo żądać od konsumenta rekompensaty wykraczającej poza zwrot kapitału wypłaconego z tytułu wykonania tej umowy oraz poza zapłatę ustawowych odsetek za zwłokę od dnia wezwania do zapłaty."

C-287/22 Sąd nie może oddalić wniosku o zabezpieczenie zaprzestania spłaty rat na czas procesu.

"Artykuł 6 ust. 1 i art. 7 ust. 1 dyrektywy Rady 93/13/EWG z dnia 5 kwietnia 1993 r. w sprawie nieuczciwych warunków w umowach konsumenckich

należy interpretować w ten sposób, że:

stoją one na przeszkodzie orzecznictwu krajowemu, zgodnie z którym sąd krajowy może oddalić złożony przez konsumenta wniosek o zastosowanie środków tymczasowych mających na celu zawieszenie, w oczekiwaniu na ostateczne rozstrzygnięcie w przedmiocie unieważnienia zawartej przez tego konsumenta umowy kredytu ze względu na to, że owa umowa kredytu zawiera nieuczciwe warunki, spłaty rat miesięcznych należnych na podstawie wspomnianej umowy kredytu, w sytuacji gdy zastosowanie takich środków tymczasowych jest konieczne dla zapewnienia pełnej skuteczności tego orzeczenia."

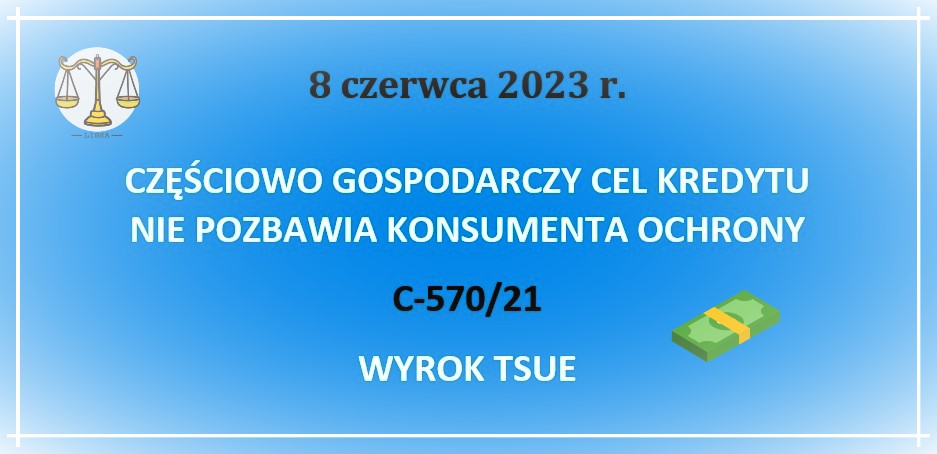

W jakiej sytuacji umowa kredytu "frankowego" będzie uznawana za zawartą przez konsumenta, a w jakiej zaś przez przedsiębiorcę?

TSUE wskazał, iż Dyrektywę 93/13/EWG należy interpretować w taki sposób, że pojęcie „konsumenta” obejmuje osobę, która zawarła umowę kredytu powiązanego z obcą walutą i przeznaczyła część jej środków na działalność gospodarczą, solidarnie z innym kredytobiorcą (wyłącznie konsumentem, niezwiązanym z przedsiębiorstwem) w części umowy niezwiązanej z tą działalnością, jeżeli cel działalności gospodarczej nie jest dominujący w ogólnym kontekście umowy.

Sąd krajowy będzie brał pod uwagę:

- czy cel konsumencki był dominujący w danej umowie - tj. jaki był stosunek między kwotą przeznaczoną w konsumencki i gospodarczy

- fakt, iż tylko jeden z kredytobiorców prowadził działalność gospodarczą

- fakt uzależnienie udzielenia kredytu na cele prywatne od jednoczesnej spłaty długu zaciągniętego na cel związany z działalnością gospodarczą lub zawodową jednego z kredytobiorców

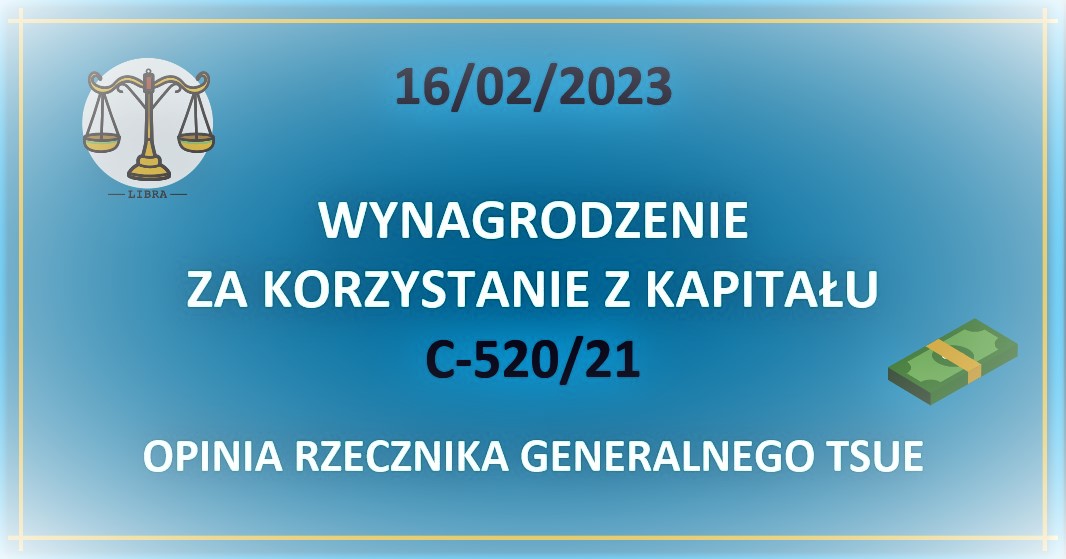

TŁUSTY CZWARTEK okazał się tłusty dla KREDYTOBIORCÓW

Rzecznik uznał, że KONSUMENTOWI należy się wynagrodzenie za korzystanie z kapitału

Bankowi - nic się nie należy

Treść pytania Prejudycjalnego:

Czy art. 6 ust. 1 i art. 7 ust. 1 dyrektywy Rady 93/13/EWG z dnia 5 kwietnia 1993 r. w sprawie nieuczciwych warunków w umowach konsumenckich, a także zasady skuteczności, pewności prawa i proporcjonalności należy interpretować w ten sposób, że stoją one na przeszkodzie wykładni sądowej przepisów krajowych, zgodnie z którą w przypadku uznania, że umowa kredytu zawarta przez bank i konsumenta jest od początku nieważna z powodu zawarcia w niej nieuczciwych warunków umownych, strony oprócz zwrotu pieniędzy zapłaconych w wykonaniu tej umowy (bank – kapitału kredytu, konsument – rat, opłat, prowizji i składek ubezpieczeniowych) oraz odsetek ustawowych za opóźnienie od chwili wezwania do zapłaty, mogą domagać się także jakichkolwiek innych świadczeń, w tym należności (w szczególności wynagrodzenia, odszkodowania, zwrotu kosztów lub waloryzacji świadczenia) z tytułu tego, że:

* spełniający świadczenie pieniężne został czasowo pozbawiony możliwości korzystania ze swoich pieniędzy, przez co utracił możliwość zainwestowania ich i osiągnięcia dzięki temu korzyści,

* spełniający świadczenie pieniężne poniósł koszty obsługi umowy kredytu i przekazania pieniędzy drugiej stronie,

* otrzymujący świadczenie pieniężne odniósł korzyść polegającą na tym, że mógł czasowo korzystać z cudzych pieniędzy, w tym mógł je zainwestować i dzięki temu uzyskać korzyści,

* otrzymujący świadczenie pieniężne czasowo miał możliwość korzystania z cudzych pieniędzy nieodpłatnie, co byłoby niemożliwe w warunkach rynkowych,

* wartość nabywcza pieniędzy spadła na skutek upływu czasu, co oznacza realną stratę dla spełniającego świadczenie pieniężne,

* czasowe udostępnienie pieniędzy do korzystania może zostać potraktowane jako spełnienie usługi, za którą spełniający świadczenie pieniężne nie otrzymał wynagrodzenia?

8 września 2022 r. TSUE w trzech polskich sprawach przynał rację frankowiczom!!!

W wielkim skrócie:

C-80/21 NIE DA SIĘ PODZIELIĆ nieuczciwego warunku i usunąć części zapisu, z pozostawieniem reszty postanowienia, jeśli zmieniałoby to naturę tego postanowienia

C-81/21 umowa zawarta po 23 stycznia 2009 r. NIE MOŻE BYĆ UZUPEŁNIONA poprzez wprowadzenie kursu średniego NBP

C-82/21 bieg terminu przedawnienia roszczeń konsumenta o zwrot nienależnych rat rozpoczyna się z chwilą, gdy powziął on wiedzę o nieważności swojej umowy

Po analizie poszczególnych sprawy Trybunał (dziewiąta izba) orzekł, co następuje:

1) Artykuł 6 ust. 1 i art. 7 ust. 1 dyrektywy Rady 93/13/EWG z dnia 5 kwietnia 1993 r. w sprawie nieuczciwych warunków w umowach konsumenckich

należy interpretować w ten sposób, że:

stoją one na przeszkodzie orzecznictwu krajowemu, zgodnie z którym sąd krajowy może stwierdzić nieuczciwy charakter nie całości warunku umowy zawartej między konsumentem a przedsiębiorcą, lecz jedynie elementów tego warunku, które nadają mu nieuczciwy charakter, w związku z czym warunek ten pozostaje, po usunięciu takich elementów, częściowo skuteczny, jeżeli takie usunięcie sprowadzałoby się do zmiany treści tego warunku, który ma wpływ na jego istotę, czego zweryfikowanie należy do sądu odsyłającego.

2) Artykuł 6 ust. 1 i art. 7 ust. 1 dyrektywy 93/13

należy interpretować w ten sposób, że:

stoją one na przeszkodzie orzecznictwu krajowemu, zgodnie z którym sąd krajowy może, po stwierdzeniu nieważności nieuczciwego warunku znajdującego się w umowie zawartej między konsumentem a przedsiębiorcą, która to nieważność nie pociąga za sobą nieważności tej umowy w całości, zastąpić ten warunek przepisem dyspozytywnym prawa krajowego.

3) Artykuł 6 ust. 1 i art. 7 ust. 1 dyrektywy 93/13

należy interpretować w ten sposób, że:

stoją one na przeszkodzie orzecznictwu krajowemu, zgodnie z którym sąd krajowy może, po stwierdzeniu nieważności nieuczciwego warunku znajdującego się w umowie zawartej między konsumentem a przedsiębiorcą, który pociąga za sobą nieważność tej umowy w całości, zastąpić warunek umowny, którego nieważność została stwierdzona, albo wykładnią oświadczenia woli stron w celu uniknięcia unieważnienia tej umowy, albo przepisem prawa krajowego o charakterze dyspozytywnym, nawet jeśli konsument został poinformowany o skutkach nieważności tejże umowy i zaakceptował je.

4) Dyrektywę 93/13, analizowaną w świetle zasady skuteczności,

należy interpretować w ten sposób, że:

stoi ona na przeszkodzie orzecznictwu krajowemu, zgodnie z którym dziesięcioletni termin przedawnienia roszczenia konsumenta mającego na celu uzyskanie zwrotu kwot nienależnie wypłaconych przedsiębiorcy w wykonaniu nieuczciwego warunku umowy kredytu rozpoczyna swój bieg w dniu każdego świadczenia wykonanego przez konsumenta, nawet jeśli ten ostatni nie był w stanie w tym dniu samodzielnie dokonać oceny nieuczciwego charakteru warunku umownego lub nie powziął wiedzy o nieuczciwym charakterze tego warunku i bez uwzględnienia okoliczności, że umowa przewidywała okres spłaty – w niniejszym przypadku trzydziestoletni – znacznie przekraczający dziesięcioletni ustawowy termin przedawnienia.

Całoś wyroku z uzasadnieniem: https://curia.europa.eu/juris/document/document_print.jsf?mode=req&pageIndex=0&docid=265064&part=1&doclang=PL&text&dir&occ=first&cid=13046094&fbclid=IwAR1dFEHBZ1NYo6kbGNmzPkkHdZk5dtu9ivOJvBkvDPktvp2jBJjjqM6x4Jc

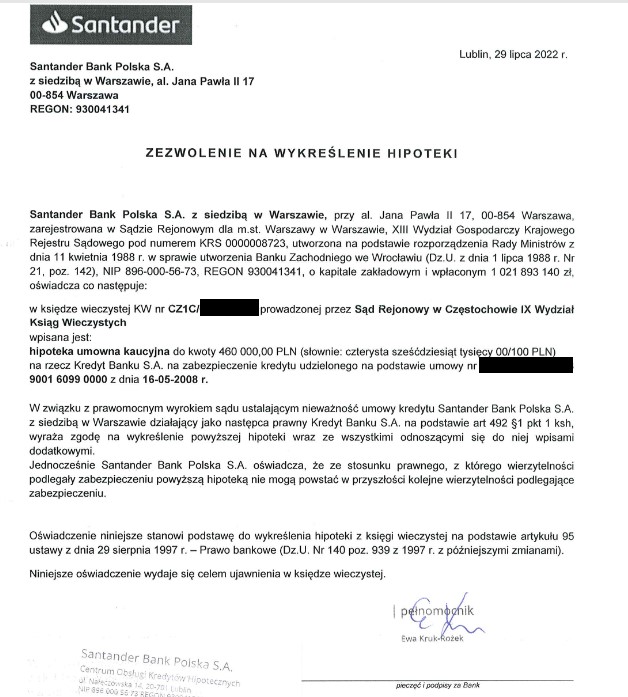

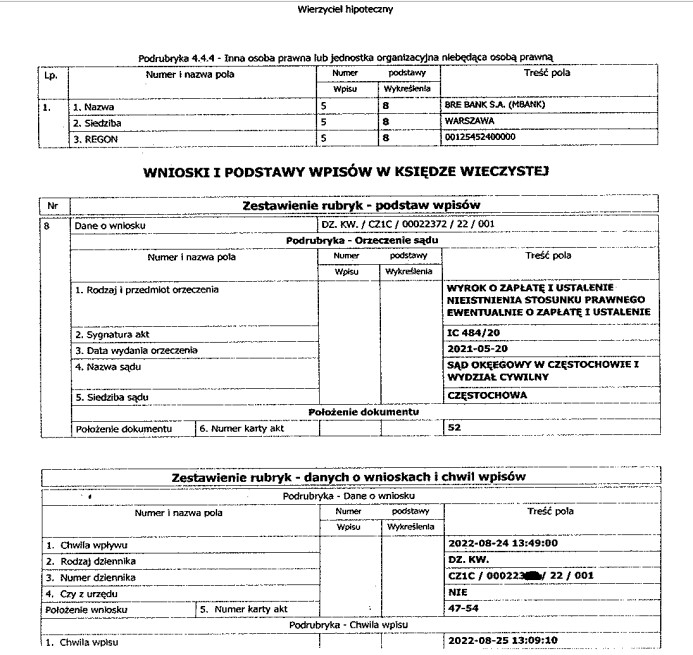

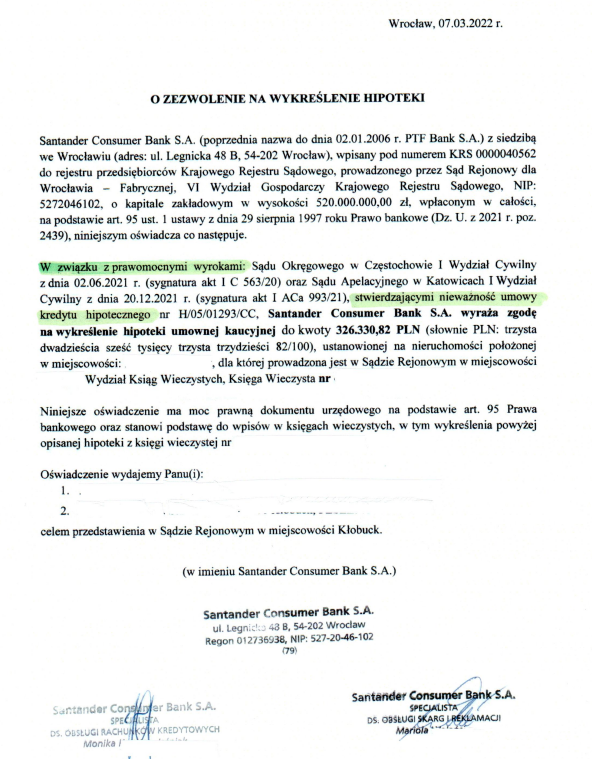

Dopiero wykreślenie hipoteki daje poczucie spokoju ... Koszt wykreślenia hipoteki to 100 zł.

Jak wykreślić hipotekę po wygranej z Bankiem?

Są na to dwa sposoby:

Można czekać na zgodę Banku. Zgodę taką wydaje np. Santander

Tam gdzie Bank dobrowolnie nie wyrazi zgody na wykreślenie hipoteki (np. mBank) opieramy się na wyroku ustalającym nieważność umowy i nie prosimy Banku o zgodę. Podstawę wykreślenia hipoteki stanowi wyrok.

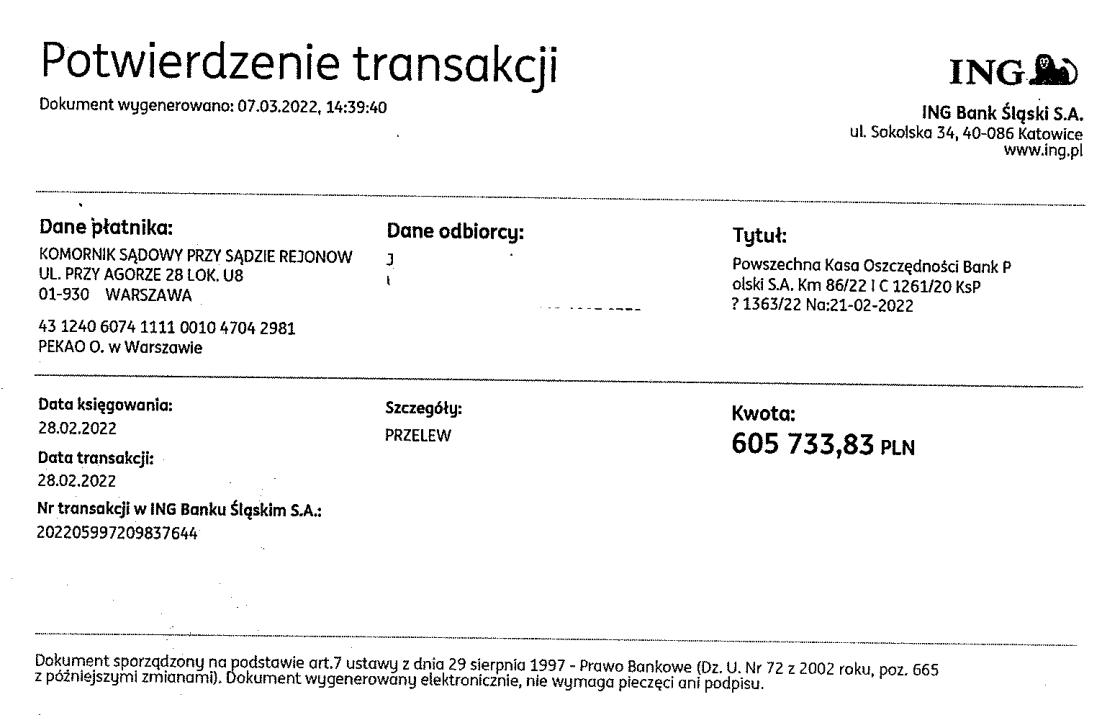

Zdarza się, że pomimo prawomocnej wygranej Bank dalej obstaje na swoim i nie chce wykonać wyroku.

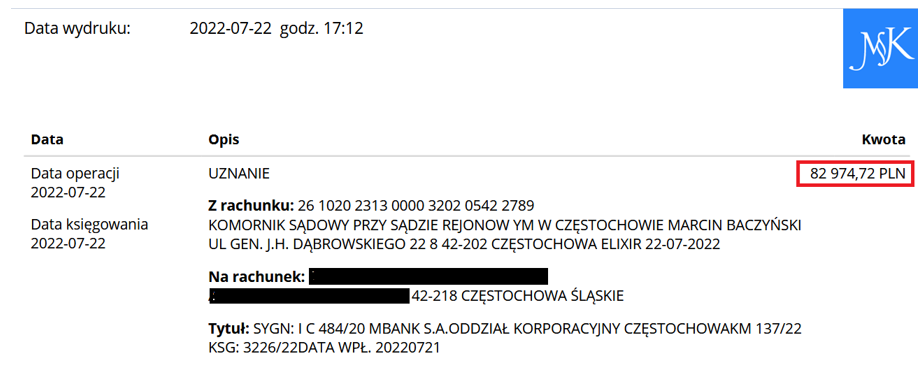

W takiej sytuacji przychodzi z pomocą Komornik, który zajmuje konta Banku i ściąga należne kredytobiorcy pieniądze.

Szczególnie mBank nie lubi się rozliczać z frankowiczami.

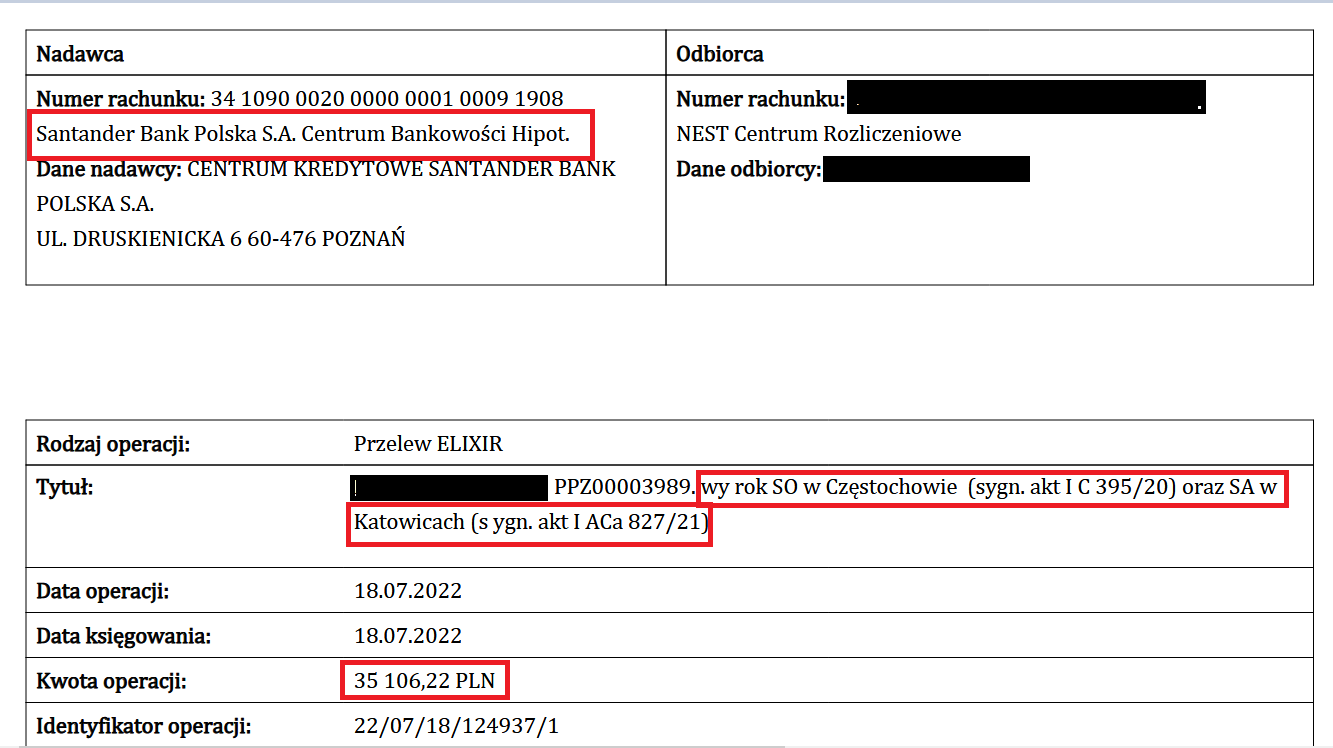

I kolejny przelew ....

"WAKACJE znów będą WAKACJE

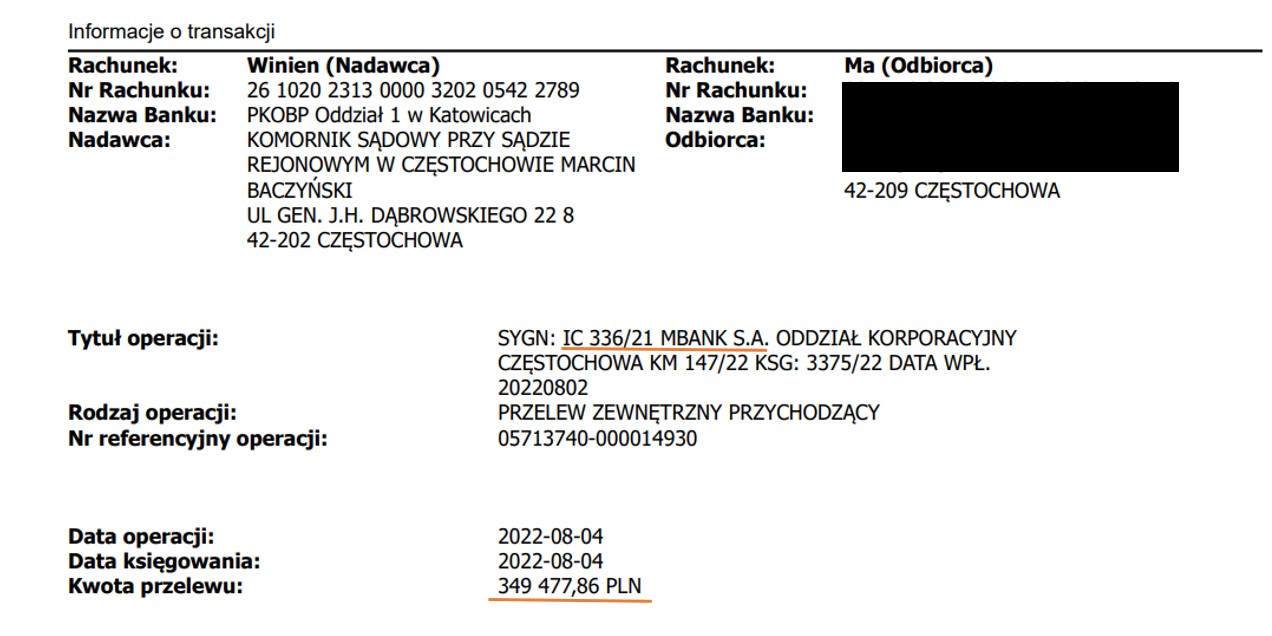

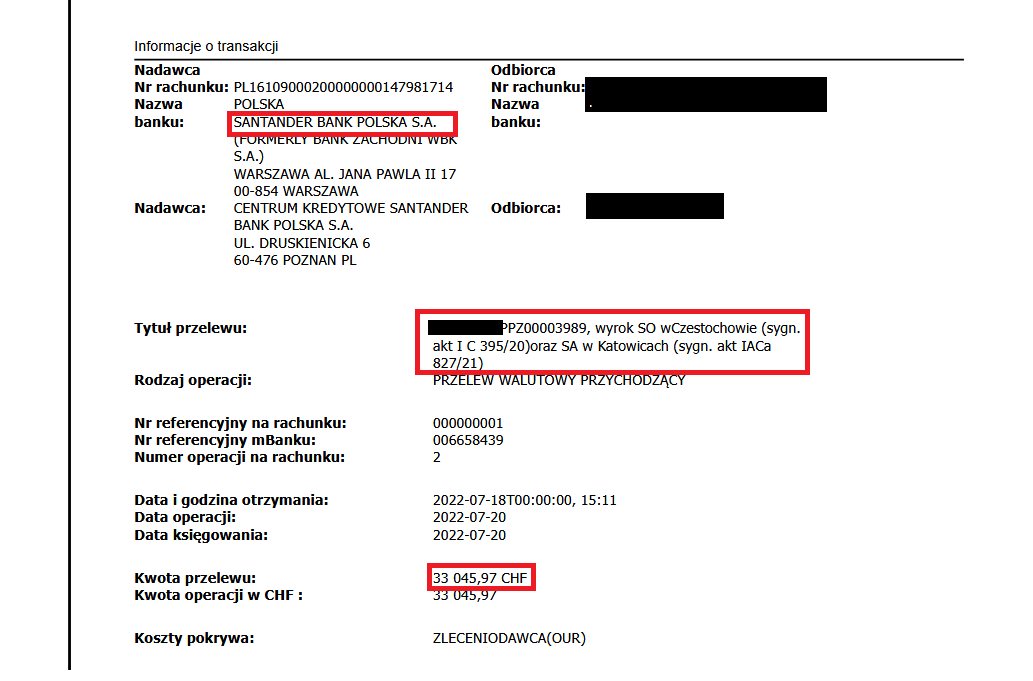

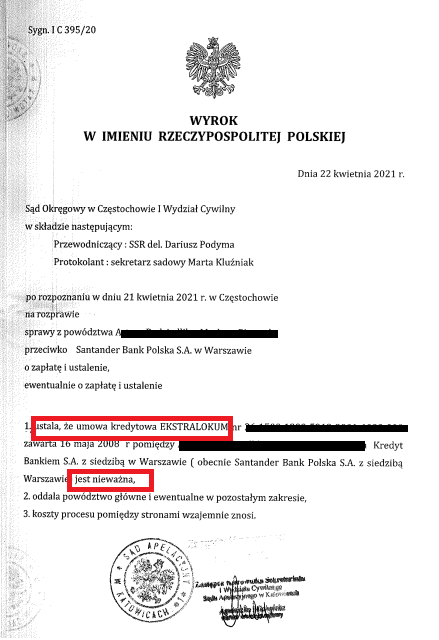

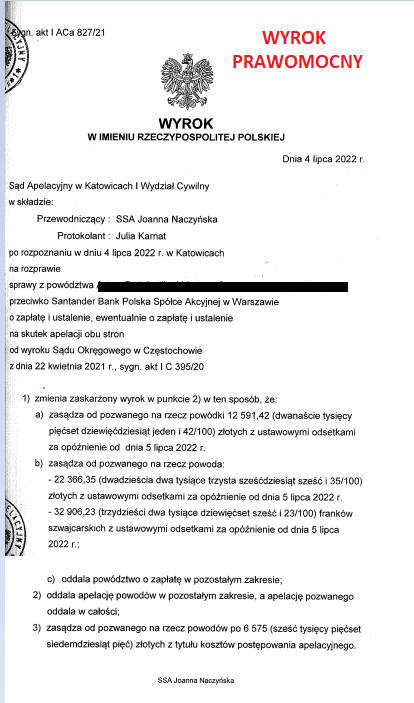

Na pewno mam rację WAKACJE będą znów ..." Tym razem fundatorem WAKACJI jest Santander Bank (dawny Kredyt Bank).

Umowa z Kredyt Bankiem ESTRALOKUM z 2008 r. okazała się nieważna. Kredytobiorca nie będzie już musiał spłacać kolejnych rat - a zostało jeszcze ponad 300 tys. zł do spłaty (przynajmniej wg banku). Jednocześnie Bank oddał ponad 30 tys. CHF oraz 35 tys. PLN

Walka była trudna ponieważ apelację składał nie tylko Bank ale i kredytobiorcy. Sąd Okręgowy w Częstochowie zastosował tzw. "teorię salda" i nie zasądził na rzecz kredytobiorców żądanych kwot. Sąd Apelacyjny w Katowicach podzielił stanowisko Kancelarii i ostatecznie każdy z byłych małżonków otrzymał zwrot wpłat. Warto było walczyć do końca.

W czasach gdy dużo mówi się o wakacjach kredytowych dla złotówkowiczów, frankowicze sami wystarali się o wakacje od kredytu.

18 grudnia 2007 r. powodowie (kredytobiorcy) jako konsumenci zawarli z Getin Bank S.A. DOM Oddział w Łodzi z siedzibą w Katowicach umowę o kredyt hipoteczny na budowę domu.

We wrześniu 2021 Sąd Okręgowy w Piotrkowie Trybunalskim wydał wyrok, w których stwierdził, że umowa kredytu jest nieważna oraz zasądził na rzecz kredytobiorców zwrot wpłat jakich dokonywali na poczet kredytu - tj. ponad 220 tys. zł i ponad 37 tys. CHF wraz z odsetkami.

Po 1,5 roku kredytobiorcy mają wakacje kredytowe i sporą kwotę na wakacje :)

Kiedy sprawa była w sądzie apelacyjnym Bank wezwał kredytobiorców do zwrotu kapitału kredyt, złożył oświadczenie o potrąceniu oraz zatrzymaniu. Sąd Apelacyjny podzielił nasze argumenty o nieskuteczności podniesionych zarzutów.

Bank dobrowolnie rozliczył się przelewając zasądzone kwoty na konto kredytobiorców. Dodatkowo Bank musiał zapłacić odsetki za 2 lata.

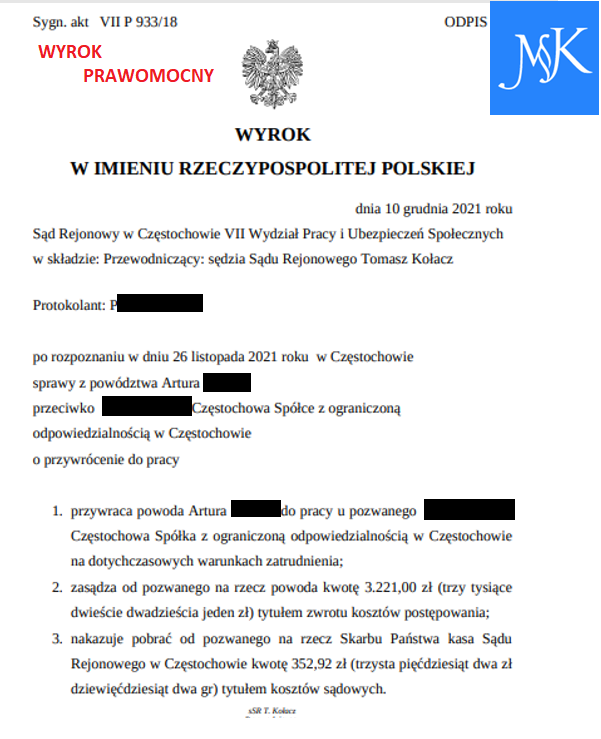

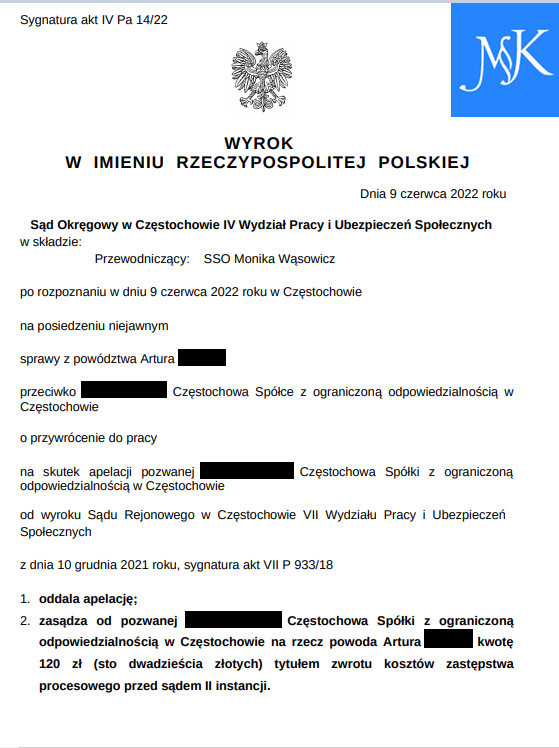

W listopadzie 2018 r. Kancelaria działając w imieniu zwolnionego dyscyplinarnie pracownika złożyła pozew o przywrócenie go do pracy.

Pracownik był Przewodniczącym Związku Zawodowego działającego u pracodawcy.

W sprawie Sąd przesłuchał wielu świadków, przeanalizował wiele dokumentów. Ostatecznie Sąd stwierdził, że pracownik nie dopuścił się naruszenia swoich obowiązków, a zaniedbania leżały po stronie pracodawcy. Sąd przychylił się do naszej argumentacji, że pracownik z uwagi na swoją działalność w związku zawodowym stał się „niewygodnym” pracownikiem.

Również sam sposób wręczenia dyscyplinarki był nieprawidłowy i naruszał ochronę jaką gwarantowała przynależność do Związku Zawodowego.

Pracodawca odwołał się od wyroku – nie zmieniło to jednak pierwotnej decyzji Sądu.

Powyższa sprawa pokazuje, że warto walczyć i warto czekać.

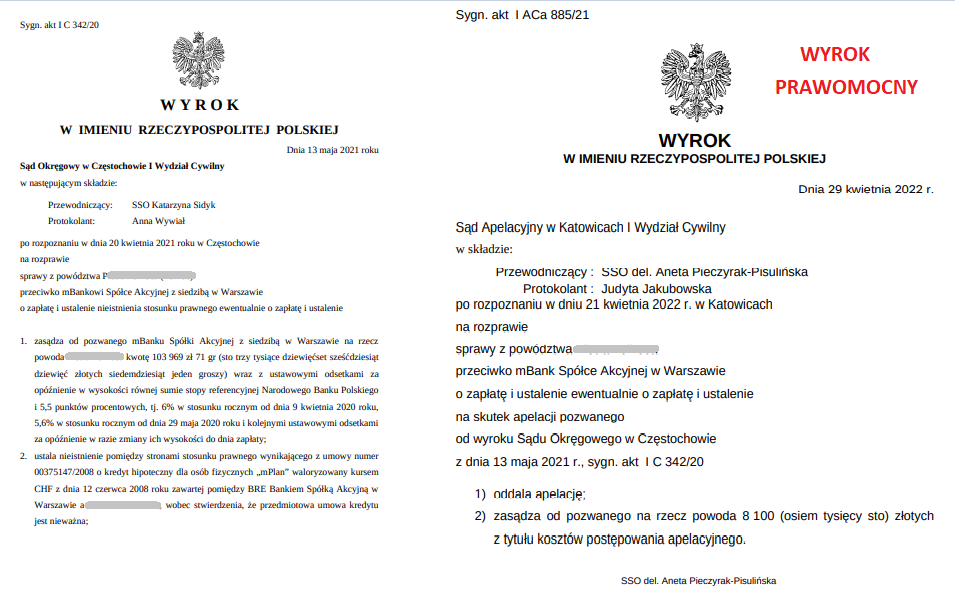

Przygodę z mBankiem w Sądzie Klient rozpoczął w marcu 2020 r. od złożenia reklamacji i wezwania do zapłaty. Pozew złożony został w lipcu 2020 r.

W maju 2021 r. Sąd Okręgowy w Częstochowie, w sprawie sygn. akt I C 342/20 wydał wyrok, w którym zasądził na rzecz frankowicza ponad 100 tys. zł i ustalił, że umowa „mPlan” z 2008 r. jest nieważna. Sąd potwierdził zasadność argumentów Kancelarii.

Bank nie odpuścił i złożył apelację. W kwietniu 2022 r. Sąd Apelacyjny w Katowicach oddalił apelację mBanku.

Spór z Bankiem trwał przewidywane 2 lata. Bank oprócz zwrotu ponad 100 tys. zapłaci na rzecz naszego Klienta spore odsetki.

Co to oznacza dla naszego Klienta?

WOLNOŚĆ!!! Koniec z płaceniem rat, zwolnienie hipoteki.

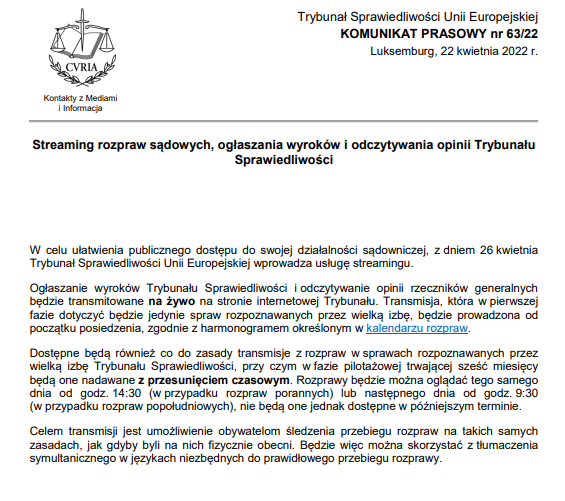

Trybunał Sprawiedliwości Unii Europejskiej poinformował, że od wtorku 26 kwietnia 2022 r. wprowadza usługę streamingu, w celu ułatwienia publicznego dostępu do swojej działalności sądowniczej.

Oznacza to, że ogłaszanie wyroków i odczytywanie opinii rzeczników generalnych będzie transmitowane na żywo na stronie internetowej Trybunału.

- Celem transmisji jest umożliwienie obywatelom śledzenia przebiegu rozpraw na takich samych zasadach, jak gdyby byli na nich fizycznie obecni. Będzie więc można skorzystać z tłumaczenia

symultanicznego w językach niezbędnych do prawidłowego przebiegu rozprawy - czytamy w komunikacie TSUE.

Hipoteka jest rodzajem zabezpieczenia spłaty kredytu. W dużym uproszczeniu hipoteka działa tak, że jeśli przestanie się spłacać raty kredytu hipotecznego bank z pomocą komornika, sprzeda kredytowaną nieruchomość, żeby odzyskać swoje pieniądze. Wcześniej bank musi uzyskać korzystny dla siebie wyrok.

Kredytobiorca jako właściciel nieruchomości może dalej nią rozporządzać (czyli. np. sprzedać, darować). Hipoteka umożliwia bankowi dochodzenie swoich praw, bez względu na to, czyją jest własnością.

Wyrok ustalający, że umowa kredytu powiązanego z frankami szwajcarskimi jest NIEWAŻNA pozwala na wykreślenie hipoteki z księgi wieczystej.

NIEWAŻNA UMOWA = WYKREŚLENIE HIPOTEKI

Po prawomocnym wyroku bank wydaje tzw. „kwit mazalny” - jest to równoznaczne ze zgodą banku na wykreślenie hipoteki obciążającej nieruchomość kredytobiorcy.

Po otrzymaniu zgody banku na wykreślenie hipoteki pozostaje jedynie złożyć do Wydziału Ksiąg Wieczystych właściwego Sądu Rejonowego wniosek o wykreślenie hipoteki zabezpieczającej nieważną umowę.

Warto czekać na taki finał!

W ramach „odwetu” za to, że kredytobiorcy odważyli się pozwać bank i żądać potwierdzenia, że umowa jest nieważna banki wpadły na pomysł wzywania kredytobiorców do zapłaty tzw. wynagrodzenia za korzystanie z kapitału, które zazwyczaj stanowi połowę kwoty otrzymanej w ramach wypłaty kredytu.

W ramach „zastraszania” wezwania informujące, że bankowi należy się tzw. „wynagrodzenie za korzystanie z kapitału” otrzymują również kredytobiorcy, którzy nie zdecydowali się jeszcze na pozwanie banku oraz Ci którzy spłacili już kredyt.

Ochrona wprowadzona przez unijną dyrektywę 93/13 ma służyć realizacji celu odstraszającego. Polegać ma ona na tym, by przedsiębiorca w umowach zawieranych z konsumentem nie wprowadzał nieuczciwych warunków. Umożliwienie bankom skutecznego dochodzenia tzw. wynagrodzenia za korzystanie z kapitału od konsumentów osłabiałoby odstraszający skutek wynikający z art. 6 i 7 dyrektywy 93/13. Takie praktyki powodowałyby, że cele dyrektywy 93/13 zostałyby pozbawione skuteczności (wyrok TSUE z 14.6.2012 r., C-618/10, pkt 88).

Nie tylko na tle prawa unijnego, ale również prawa krajowego nie ma podstaw do żądania wynagrodzenia za bezumowne korzystanie z kapitału na mocy przepisów o bezpodstawnym wzbogaceniu, a w szczególności o nienależnym świadczeniu. Wskazują na to, zarówno prezes Urzędu Ochrony Konkurencji i Konsumentów, Rzecznik Finansowy, jak i Rzecznik Praw Obywatelskich.

Powyższa kwestia będzie w najbliższym czasie przedmiotem rozstrzygania przez TSUE.

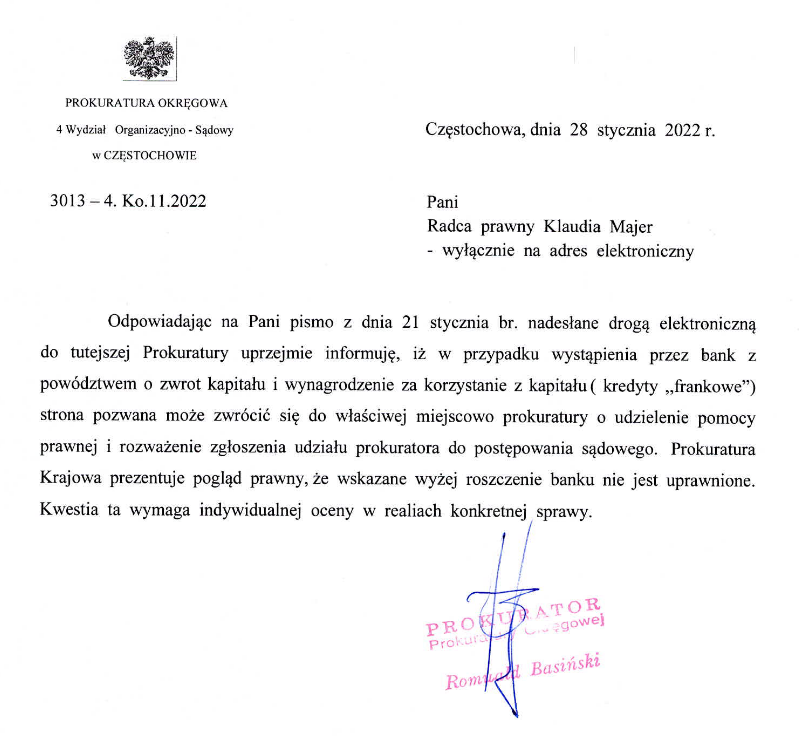

Frankowiczów, w trakcie procesu będzie wspierała prokuratura.

Żądanie przez bank po stwierdzeniu nieważności umowy kredytu frankowego, „wynagrodzenia za korzystanie z kapitału” jest sprzeczne z celami Dyrektywy 93/13 i udzielonej konsumentowi na jej podstawie ochronie oraz nie znajduje oparcia w obowiązujących przepisach.

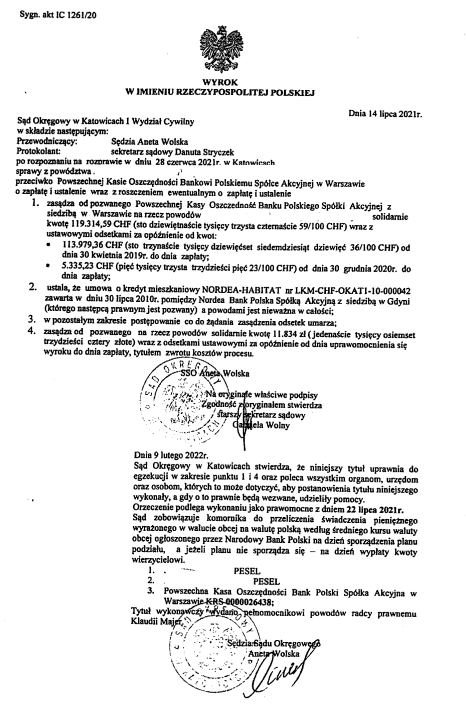

Wyjątkowym szczęściem możemy nazwać sytuację jaka przytrafiła się naszym Klientom.

W grudniu 2020 r. Kancelaria w imieniu Frankowiczów złożyła w Sądzie Okręgowym w Katowicach pozew przeciwko Bankowi PKO BP S.A. o ustalenie, że umowa zawarta z Nordea Bank Polska S.A. w 2010 r. jest nieważna oraz o zwrot wszystkich wpłat jakie dokonywane były na poczet kredytu.

Sprawa była o tyle nietypowa, że kredyt od samego początku spłacany był w CHF.

Na rozprawę, która została wyznaczona przez Sąd nie stawił się świadek banku a ponieważ bank podtrzymywał, że podany adres świadka był prawidłowy Sąd zdecydował o nałożeniu na świadka grzywny w wysokości 500 zł. Bank podnosił konieczność odroczenia rozprawy celem ponownego wezwania świadka i przesłuchania go.

Na rozprawę stawił się tylko jeden z kredytobiorców. Pełnomocnik banku podjął kolejną próbę odroczenia terminu wskazując, że drugi kredytobiorca ma tak istotne informacje, że również powinien zostać przesłuchany.

Stanowisko Naszej Kancelarii w tym zakresie sprowadzało się do wskazania, że jedynym rygorem niestawienia się kredytobiorcy na rozprawie jest pominięcie dowodu z jego przesłuchania. Złożenie zeznań jest uprawnieniem strony a nie jej obowiązkiem - Sąd podzielił naszą argumentację i ograniczył przesłuchanie tylko do obecnego kredytobiorcy.

Na koniec pełnomocnik banku stwierdził, że jeśli Sąd chciałby od razu wydać wyrok to on może cofnąć dowód z przesłuchania świadka – co ostatecznie uczynił. Sąd zakończył postępowanie i odroczył publikację do 14 lipca 2021 r. Sąd wydał wyrok, w którym uwzględnił w całości żądania kredytobiorców.

Sąd podzielił w całości argumentację kredytobiorców, że umowa jest nieważna i bank powinien zwrócić wszystkie wpłaty jakie zostały dokonane na jej poczet.

I tu zaczyna się wyjątkowe szczęście naszych Klientów.

Bank nie złożył w terminie wniosku o uzasadnienie (miał na to 7 dni od dnia ogłoszenia wyroku). Wniosek taki wpłynął do Sądu jakiś czas po tym terminie. Na późniejszym etapie bank próbował wykazać, że dopełnił wszelkich formalności – niestety nie dysponował potwierdzeniem nadania wniosku listem poleconym do Sądu. Powód? Wysyłając list pełnomocnikowi zabrakło pieniędzy na znaczek na list polecony dlatego nadał wniosek listem zwykłym. Z pieczątki pocztowej na liście nie dało się ustalić daty kiedy list został nadany. Późniejsze odwołania i tłumaczenia banku nie odniosły skutku i ostatecznie Sąd nadał klauzulę wykonalności otwierajac nam drogę do prowdzenia egzekucji.

Ponieważ bank na nasze wezwanie do zrealizowania wyroku nie zareagował musieliśmy skorzystać z pomocy Komornika. Bank poniósł z tego tytułu dodatkowe koszty a kredytobiorca odzyskał ponad 600.000,00 zł.

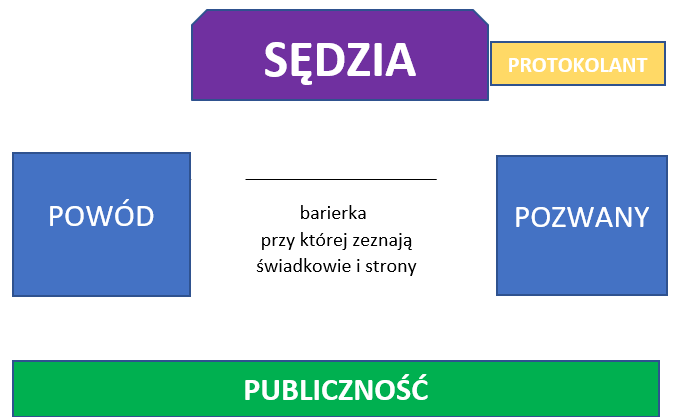

Kwestia zeznań kredytobiorców na rozprawie wzbudza wiele emocji. Zdarza się, że ten etap sprawy sądowej powoduje, że niektórzy kredytobiorcy nie decydują się na pozwanie banku albo tuż przed rozprawą rozważają wycofanie pozwu. Jeśli jest już po przesłuchaniu kredytobiorcy zazwyczaj są zawiedzeni, że nie zdążyli wszystkiego powiedzieć Sądowi. Zatem nie jest tak strasznie.

Przed rozprawą Państwa pełnomocnik powinien zawsze wyjaśnić jak się zachować w Sądzie, jaka jest kolejność zadawania pytań, jak zwracać się do Sądu oraz innych uczestników rozprawy.

Kredytobiorca zeznaje na temat faktów – dlatego powinien przypomnieć sobie:

W trakcie składania zeznań nie można korzystać z notatek czy podpowiedzi pełnomocnika. Pełnomocnik nie może udzielać odpowiedzi za swojego klienta, ale może przed rozprawą zwrócić uwagę na najczęściej pojawiające się pytania, może też wysłuchać obaw kredytobiorcy i je rozwiać.

Radca prawny, stojąc na straży interesów Klienta, czuwa nad prawidłowym – zgodnym z przepisami postępowania, przebiegiem rozprawy. W imieniu klienta zajmuje stanowisko procesowe, zadaje świadkom i stronom pytania, zgłasza wnioski dowodowe i wnioski formalne. W przypadku stwierdzenia uchybień sądu, wnosi zastrzeżenia do protokołu.

Czasami, szczególnie ze strony pełnomocnika banku zdarzają się podchwytliwe pytania – dlatego nie można tracić czujności w trakcie udzielania odpowiedzi na nie.

Zdarza się, że pamięć ludzka jest zawodna – dlatego jeśli się czegoś nie pamięta lepiej to powiedzieć i nie próbować na siłę szukać odpowiedzi. Ważne jest też żeby udzielać krótkich, konkretnych odpowiedzi na temat.

W przypadku gdy kredytobiorca nie może satwić się w Sądzie zeznania może złożyć zdalnie w drodze wideokonferencji. Jest to dobre rozwiązanie dla osób, które mają zaplanowany wcześniej wyjazd, pracują za granicą lub przebywają na kwarantannie.

Kolor żabotu zalezy od specjalizacji. Oprócz żabotu, również obszycia togi są w kolorze typowym dla danego zawodu.

Kolor zielony na sali sądowej to wyróżnik adwokata. Żabot w kolorze czerwonym należy do prokuratora.

Radcę prawnego poznać można po niebieskim żabocie. Choć obecnie uprawnienia adwokata i radcy prawnego są praktycznie takie same, to kolor żabotu togi wciąż jest elementem przypominającym, o istnieniu dwóch różnych zawodów prawnych.

Kolor purpurowy (lub często określany jako fioletowy) zastrzeżony jest dla sędziów. Jeśli na sali sądowej obecni są ławnicy, mają oni togę w takim samym kolorze, jak sędziowie.

Pełnomocnik bez togi? Aplikanci mogą zastępować w sądzie adwokatów lub radców prawnych – nie mogą jednak nosić togi.

Propozycje ugodowe ze strony banków zmierzają do wprowadzenia do umów oprocentowania opartego o stawkę WIBOR zamiast dotychczasowej stawki LIBOR. Zniknie ryzyko zmiany kursu franka, ale pojawi się w to miejsce nowe ryzyko. Pracownicy banków bardzo agresywnie i nachalnie naciskają frankowiczów do zawierania ugód pozasądowych, tak jak kiedyś namawiali na tzw. kredyty we frankach.

Czy zatem ugoda jest lepsza niż wyrok ? Poniżej kilka pytań, które należy sobie zadać przed podjęciem właściwej decyzji.

Warto się również zastanowić, dlaczego banki po tylu latach proponują ugody, którymi 4-5 lat temu nie były zainteresowane?

Banki zauważają, że prowadzenie sporów przestało się opłacać, że spory generują dla nich dodatkowe wysokie koszty i dezorganizują bieżącą pracę.

Obserwując wyroki sądowe, które w zdecydowanej większości stwierdzają nieważność umów kredytowych powiązanych z frankami, widzimy, że bankom zdecydowanie bardziej zaczyna się opłacać zawieranie ugód niż narażanie się na przegraną i jej koszty.

1 grudnia 2021 r. ruszył Krajowy Rejestr Zadłużonych.

Od 1 grudnia 2021 r. zgodnie ze znowelizowanymi przepisami prawa upadłościowego i restrukturyzacyjnego wnioski oraz pisma w tych postępowaniach wnosi się wyłącznie za pośrednictwem systemu teleinformatycznego z wykorzystaniem istniejących tam formularzy, dotyczy to m.in.: wniosków o ogłoszenie upadłości czy zgłoszeń wierzytelności. Orzeczenia wydawane przez sądy również będą sporządzane i doręczane w systemie teleinformatycznym.

W ramach portalu będzie można również przeglądać akta prowadzonych postępowań upadłościowych i restrukturyzacyjnych (po uprzednim zalogowaniu do Portalu Użytkownika Zarejestrowanego). W publicznie dostępnej części KRZ dokonywane będą obwieszczenia, które dotychczas były realizowane za pośrednictwem Monitora Sądowego i Gospodarczego.

Jeżeli wniosek o ogłoszenie upadłości został złożony przed 1 grudnia 2021 r. będą prowadzone według dotychczasowych zasad i nie będą wprowadzane do systemu teleinformatycznego.

06.04.22

Bankom skończyły się już argumenty w sporach z frankowiczami

26.12.21

W światecznym wydaniu poradnika dla frankowicz przedstawione zostną szczególne sytuacje: rozwód, spłata bezpośrednio w CHF, kwestie podpisan...

13.12.21

Czy ogłoszenie upadłości konsumenckiej byłoby dobrym rozwiązaniem dla kredytobiorców frankowych, którzy mają problemy ze spłatą kredytu?

22.11.21

Z dnia na dzień rośnie kurs franka szwajcarskiego, a z miesiąca na miesiąc sądy odnotowują coraz większą liczbę składanych pozwów od osób, k...

22.10.21

Z kolejnej części poradnika dowiecie się Państwo jak bronić się w sporze z bankiem. Zapraszamy do zapoznania się z treścią artykułu, który u...

Ta strona korzysta z plików cookie, aby poprawić wrażenia podczas przeglądania witryny. Część plików cookies, które są sklasyfikowane jako niezbędne, są przechowywane w przeglądarce, ponieważ są konieczne do działania podstawowych funkcji witryny.

Używamy również plików cookies stron trzecich, które pomagają nam analizować i zrozumieć, w jaki sposób korzystasz z tej witryny. Te pliki cookies będą przechowywane w przeglądarce tylko za Twoją zgodą. Możesz również z nich zrezygnować, ale rezygnacja z niektórych z tych plików może mieć wpływ na wygodę przeglądania.

Klikając „Przejdź do serwisu” udzielasz zgody na przetwarzanie Twoich danych osobowych dotyczących Twojej aktywności na naszej stronie. Dane są zbierane w celach zgodnych z naszą polityką prywatności oraz polityką cookies. Zgoda jest dobrowolna. Możesz jej odmówić lub ograniczyć jej zakres klikając w "Preferencje cookies".

W każdej chwili możesz modyfikować udzielone zgody w zakładce: informacje i regulaminy — zresetuj ustawienia cookies.

Dane są zbierane w celach zgodnych z naszą polityką prywatności. Zgoda jest dobrowolna. Możesz jej odmówić lub ograniczyć jej zakres.

W każdej chwili możesz modyfikować udzielone zgody w zakładce: informacje i regulaminy — zresetuj ustawienia cookies.

Przyczyniają się do użyteczności strony poprzez umożliwianie podstawowych funkcji takich jak nawigacja na stronie i dostęp do bezpiecznych obszarów strony internetowej. Strona internetowa nie może funkcjonować poprawnie bez tych ciasteczek.

Pomagają zrozumieć, w jaki sposób różni Użytkownicy Serwisu zachowują się na stronie, gromadząc i zgłaszając anonimowe informacje.

Marketingowe pliki cookie stosowane są w celu śledzenia użytkowników na stronach internetowych. Ich celem jest wyświetlanie reklam, które są istotne i interesujące dla poszczególnych Użytkowników, a tym samym bardziej cenne dla wydawców, reklamodawców i strony trzecie (np. Google, Facebook).