Kredytobiorca przeciwko Bankowi

06.04.22

Bankom skończyły się już argumenty w sporach z frankowiczami.

ul. Racławicka 32 lok. 1, 42-217 Częstochowa

e-mail: biuro@kancelaria-mk.pl

Banki konstruując w sposób nieuczciwy umowy liczyły na niewiedzę kredytobiorców, brak ich profesjonalnego rozeznania w zakresie prawa i finansów, na wytworzone wokół banków przekonanie, że są to podmioty zaufania publicznego a zatem działają w granicach prawa, uczciwie, nie wykorzystują swojej przewagi nad słabszą stroną kontraktu. Obecnie banki w dalszym ciągu liczą na błędną praktykę sądową. Praktyka ta jednak ulega zmianie i Sądy dostrzegają, że umowy z bankami są obarczone wadami prawnymi, które ostatecznie prowadzą do ich nieważności.

Historia spłaty kredytu to zaświadczenie wystawione przez bank, z którego wynika ile bank już otrzymał pieniędzy oraz ile jeszcze żąda.

Na podstawie zaświadczenia z banku Kancelaria składa w imieniu Klienta reklamację do Banku – przedstawiając konkretne żądania finansowe oraz informując bank o tym, że umowa jest nieważna.

Kancelaria na podsatwie udzielonego pełnomocnictwa składa w Sądzie pozew przeciwko bankowi lub broni kredytobiorcy pozwanego przez bank i nadzoruje całe postępowanie sądowe.

Obecnie w większości spraw sądowych to frankowicze pozywają banki. Sądy ustalają, że umowa jest nieważna ewentualnie dokonują jej odfrankowienia. Dochodzi również do zwrotu wpłat jakich frankowicze dokonali na poczet nieważnej umowy lub do zwrotu nadpłaty po odfrankowieniu. Chcecie Państwo pozwać bank prześlijcie umowę do analizy TUTAJ

Panująca sytuacja pandemiczna, problemy z pracą, ze zdrowiem spowodowały, że część frankowiczów nie jest w stanie poradzić sobie ze spłatą kredytu. Zaprzestanie spłat spowoduje, że frankowicz otrzyma od banku wypowiedzenie umowy. Pojawi się jednocześnie wizja procesu sądowego a potem egzekucji z nieruchomości i utraty dachu nad głową. Nie należy godzić się na taką sytuację. Przestajecie Państwo spłacać kredyt przygotujcie się na pozew ze strony banku i zgłoście umowę do analizy TUTAJ

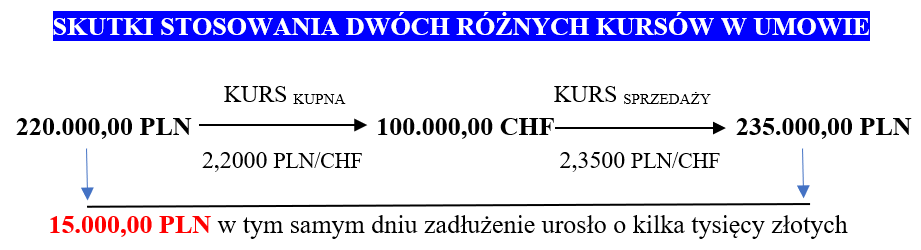

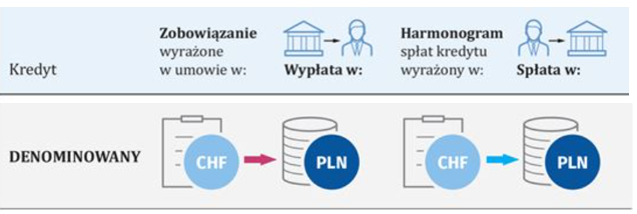

W kredycie denominowanym – kwota kredytu w umowie wyrażona jest w walucie obcej – tj. np. we franku szwajcarskim (CHF). Strony umawiały się wprawdzie, że przedmiotem umowy kredytu będzie kwota wyrażona w walucie frank szwajcarski, niemniej do fizycznego przekazania tej waluty kredytobiorcy nie dochodziło. Kredytobiorcy we wnioskach o kredyt deklarowali potrzebę uzyskania kredytu w złotówkach, złotówki otrzymywali i złotówki spłacali.

Kredytobiorca de facto nie wiedział, jaka kwota w złotych polskich zostanie mu udostępniona przez bank, ponieważ jej wysokość była zależna od kursu kupna franka obowiązującego w danym banku w dniu uruchomienia kredytu. Niejednokrotnie kredytobiorca otrzymywał mniejszą kwotę kredytu niż się spodziewał. Kredytobiorca nie wiedział również ile każdego miesiąca będzie musiał przeznaczyć złotówek na spłatę kredytu.

Kredytów denominowanych kursem waluty frank szwajcarski najczęściej udzielały następujące banki: PKO BP S.A. (Własny Kąt Hipoteczny, MIX), Nordea Bank Polska S.A. (obecnie PKO BP S.A.), Pekao S.A., dawny BPH S.A. z siedzibą w Krakowie (obecnie Pekao S.A.), Deutsche Bank Polska S.A., BOŚ S.A., Lucas Bank S.A. (obecnie Credit Agricole Bank Polska S.A.), DNB Bank Polska S.A., BZ WBK S.A. (obecnie Santander Bank Polska S.A.), BGŻ S.A. (obecnie BNP Paribas Bank Polska S.A.).

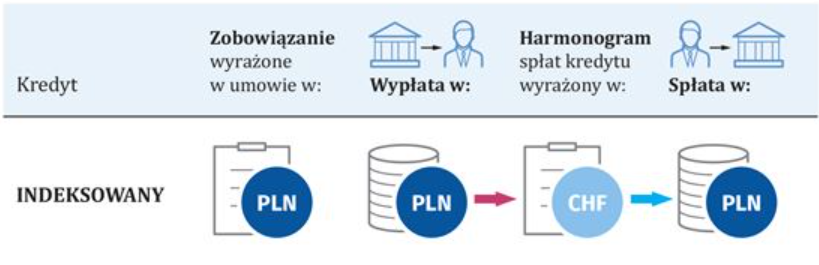

W kredycie indeksowanym (waloryzowanym) – kwota kredytu w umowie wyrażona była w złotówkach, a kwotę we frankach kredytobiorca poznawał dopiero po wypłacie kredytu gdy otrzymał harmonogram spłaty. Kluczowe jest, że kurs waluty frank szwajcarski był jednostronnie ustalany przez bank, a kredytobiorca na jego wysokość nie miał żadnego wpływu. Zatem wysokość kredytu we frankach była zależna wyłącznie od banku podobnie jak wysokość raty każdego miesiąca.

Kredytów indeksowanych kursem waluty frank szwajcarski najczęściej udzielały następujące banki: Bank Millennium S.A., BRE Bank S.A. (obecnie mBank S.A.), Eurobank S.A. (obecnie Bank Millennium S.A.), Kredyt Bank S.A. (obecnie Santander Bank Polska S.A.), Dom Bank S.A. (obecnie Getin Noble Bank S.A.), Noble Bank S.A. (obecnie Getin Noble Bank S.A.), EFG Eurobank Ergasias S.A. (obecnie Raiffeisen Bank International AG (Spółka Akcyjna) Oddział w Polsce), ING Bank Śląski S.A., GE Money Bank S.A. (obecnie BPH S.A.).

Kredytobiorca może skierować sprawę przeciwko bankowi do sądu w miejscu swojego zamieszkania lub do sądu właściwego dla siedziby banku. Jest to duże ułatwienie. Przekłada się to na krótszy czas rozpoznawania spraw, eliminuje dojazdy do odległych sądów. Kredytobiorca ma możliwość bieżącego nadzoru nad sprawą w lokalnym sądzie. Sprawy w sądzie kończą się zazwyczaj po jednej, dwóch rozprawach. Obecność frankowicza w sądzie jest potrzebna tylko raz, gdy będzie przesłuchiwany.

Każda sprawa jest inna, a także inna jest wartość dochodzonych roszczeń i uzyskiwanych korzyści, co powoduje, że wynagrodzenie jest zróżnicowane. Ustalenie jednej stawki dla wszystkich oznaczałoby, że sprawy traktuje się szablonowo a tak być nie powinno – bo wbrew pozorom nie ma dwóch jednakowych spraw. Sprawy mogą różnić się szczegółami, które będą miały istotny wpływ na bieg sprawy .

Koszt związany z prowadzeniem sprawy jest ustalany indywidualnie z Klientem po analizie umowy oraz historii spłaty kredytu.

Opłata od pozwu w sprawie przeciwko bankowi wynosi max 1.000 zł, co ma ułatwić kredytobiorcom dochodzenie roszczeń. Jeśli wartość przedmiotu sporu byłaby niższa niż 20 tys. zł, opłata wynosiłaby 5% wartości przedmiotu sporu.

Pozostałe opłaty: to opłata skarbowa od pełnomocnictwa 17 zł, zaliczka na biegłego (co obecnie jest rzadkością), opłata od apelacji max. 1.000 zł, gdyby składał ją kredytobiorca, opłata za sporządzenie uzasadnienia 100 zł, inne opłaty, które mogą pojawić się w trakcie sprawy.

06.04.22

Bankom skończyły się już argumenty w sporach z frankowiczami.

Ta strona korzysta z plików cookie, aby poprawić wrażenia podczas przeglądania witryny. Część plików cookies, które są sklasyfikowane jako niezbędne, są przechowywane w przeglądarce, ponieważ są konieczne do działania podstawowych funkcji witryny.

Używamy również plików cookies stron trzecich, które pomagają nam analizować i zrozumieć, w jaki sposób korzystasz z tej witryny. Te pliki cookies będą przechowywane w przeglądarce tylko za Twoją zgodą. Możesz również z nich zrezygnować, ale rezygnacja z niektórych z tych plików może mieć wpływ na wygodę przeglądania.

Klikając „Przejdź do serwisu” udzielasz zgody na przetwarzanie Twoich danych osobowych dotyczących Twojej aktywności na naszej stronie. Dane są zbierane w celach zgodnych z naszą polityką prywatności oraz polityką cookies. Zgoda jest dobrowolna. Możesz jej odmówić lub ograniczyć jej zakres klikając w "Preferencje cookies".

W każdej chwili możesz modyfikować udzielone zgody w zakładce: informacje i regulaminy — zresetuj ustawienia cookies.

Dane są zbierane w celach zgodnych z naszą polityką prywatności. Zgoda jest dobrowolna. Możesz jej odmówić lub ograniczyć jej zakres.

W każdej chwili możesz modyfikować udzielone zgody w zakładce: informacje i regulaminy — zresetuj ustawienia cookies.

Przyczyniają się do użyteczności strony poprzez umożliwianie podstawowych funkcji takich jak nawigacja na stronie i dostęp do bezpiecznych obszarów strony internetowej. Strona internetowa nie może funkcjonować poprawnie bez tych ciasteczek.

Pomagają zrozumieć, w jaki sposób różni Użytkownicy Serwisu zachowują się na stronie, gromadząc i zgłaszając anonimowe informacje.

Marketingowe pliki cookie stosowane są w celu śledzenia użytkowników na stronach internetowych. Ich celem jest wyświetlanie reklam, które są istotne i interesujące dla poszczególnych Użytkowników, a tym samym bardziej cenne dla wydawców, reklamodawców i strony trzecie (np. Google, Facebook).